ネットビジネスなど副業で稼げるようなると掛かる税金について知りたい方向け。「サラリーマンが副業を始めて、結構稼げるようになってくると気になってくるのが税金のこと。本業のサラリーマンの収入は、会社が勝手に計算してくれて、毎月の給料から天引きされたり、年末調整したりすれば終わりなので、自分で何かやったりそれ以上特別なことはないけど。ネットビジネスなどの副業で稼げるようになったら税金どうすればいいの?」そう思っていませんか。

ネットビジネスなど副業で稼げるようなると掛かる税金について知りたい方向け。「サラリーマンが副業を始めて、結構稼げるようになってくると気になってくるのが税金のこと。本業のサラリーマンの収入は、会社が勝手に計算してくれて、毎月の給料から天引きされたり、年末調整したりすれば終わりなので、自分で何かやったりそれ以上特別なことはないけど。ネットビジネスなどの副業で稼げるようになったら税金どうすればいいの?」そう思っていませんか。

今回はそんな疑問に答えます。

✅ 本記事のテーマ

■目次

1.ネットビジネスなどの副業に掛かる税金、まずは「収入」と「所得」の違いを知ろう

2.所得控除を引いて、「税金が課税される所得金額」を求めよう

✅ 記事の信頼性

この記事を書いている私はネットビジネス歴8年。

ネットビジネスで稼ぐようになってから、毎年しっかり納税しているので、その経験を元にお伝えします。

◼️はじめに

ネットビジネスでめでたく稼げるようになってくると噴出してくる問題。

それが税金だ。

副業の場合は追加で所得税などを支払う必要が出てくることがある。

ここでは、サラリーマンが副業をするとかかる税金について解説てみよう。

1.ネットビジネスなどの副業に掛かる税金。

◼️まずは「収入」と「所得」の違いを知ろう

まず、税金のことを考える前に、収入と所得の違いを知っておく必要がある。

「収入」とは、売上そのものの金額のことだ。

給料の場合は所得税や住民税、社会保険料などが引かれる前のいわゆる「額面」を指す。

それに対して「所得」とは収入から経費を引いたもの。

そして税金はこの所得の金額にかかってくる。

所得の金額に税率をかけたものが所得税の金額だ。

つまり1年間の所得の金額と税率がわかれば、所得税がいくらになるかがわかると言うわけだ。

ちなみに、税法では所得税を計算する時に、その収入がどのように発生したかによって、所得を10種類に分けている。

・利子所得

・配当所得

・事業所得

・給与所得

・不動産所得

・退職所得

・山林所得

・譲渡所得

・一時所得

・雑所得

あなたがどのように所得を得ているかによって、金額の計算方法が代わってくるのだ。

だから所得税の計算には以下のようなステップが必要になってくる。

1.それぞれの所得ごとに所得金額を計算する

2.所得ごとに求めた所得金額を合算する

では詳しく説明しよう。

1−1.あなたの副業は何所得? 所得ごとに税金の掛かる所得金額を計算する。

一般的に、サラリーマンが副業で収入を得る際に該当する可能性があるのは以下の4つだ。

① 給与所得

一般的な仕事をすることで得られる所得は給与所得と言う。

この給与所得にはあらかじめ、1年間の給料と経費はこれだけという額(給与所得控除)が決まっている。

あなたの副業がアルバイトである場合は給与所得になる。

この場合、まずは本業の1年間の給料と副業の1年間の給料を足す。

そこから給与所得控除を差し引いたものが、あなたの給与所得金額だ。

「給与所得金額=1年間の給与合計金額(本業収入+副業収入)-給与所得控除」

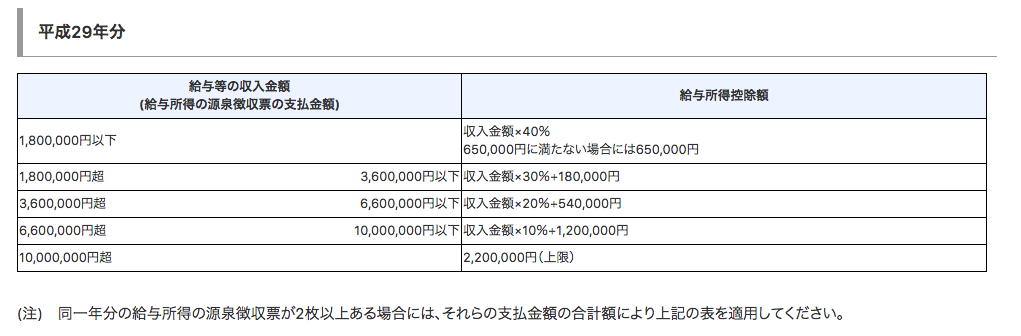

なお、平成29年度の給与所得控除の金額は、以下の通り。

詳細は、国税庁のホームページを参照して欲しい。

② 事業所得

次に毎年継続して行う生活の基盤となるようなビジネス場合は、事業所得というものに該当する。

事業所得とは、事業を自分で営んでいる人の、その事業から生まれる利益のことを指す。

例えば農業、漁業、製造業、卸売業、小売業、サービス業などで得た利益だ。

多くの個人事業主の所得に当てはまるのが、この事業所得。

事業所得は、売上(収入)から経費を差し引いたものが所得金額となる。

もし事業所得で青色申告している場合は、青色申告特別控除を差し引くことができる。

「事業所得金額=売上-経費-青色申告特別控除(10万円又は65万円)」

③ 不動産所得

副業でマンションやアパートの賃貸をしている場合は、不動産所得となる。

不動産所得については、特に説明の必要はないだろう。

不動産所得は、売上(家賃や礼金収入)から経費を差し引いたものが所得金額となる。

不動産所得も事業所得と同じく青色申告をすることができる。

「不動産所得金額=売上-経費-青色申告特別控除(10万円又は65万円)」

④ 雑所得

雑所得とは、利子所得,配当所得,事業所得,給与所得,不動産所得,退職所得,山林所得,譲渡所得および一時所得のいずれにも該当しない所得を雑所得を分類している。

そのため,雑所得は相対的な概念であって,何が雑所得であるかという明確な定義はないようだ。

一般的には公的年金,一般サラリーマンの原稿料や講演料などがその例であげられる。

雑所得は売上から経費を差し引いたものが所得金額である。

雑所得については青色申告ができないため、青色申告特別控除はない。

「雑所得金額=売上-経費」

1−2.所得ごとに求めた所得金額を合算する

上の所得の種類に合わせて、それぞれの所得金額を求めたら、その金額を合算する。

ちなみに副業の不動産所得や事業所得でマイナスが出た場合は特典がある。

本業の所得と通算することができて、所得税を下げることができるのだ。

雑所得でマイナスが出た場合は、他の所得と通算することができないので注意が必要だ。

1−3.ネットビジネスの所得は何所得?

さて、それではネットビジネスによる副業収入はどれに当たるのか。

これは、事業所得か雑所得のいずれかとなる。

実はこの2つの所得の違いに明確な条件は規定されていない。

これなら事業所得とか、この場合は雑所得などの決まったルールが無いのだ。

一応、このどちらに該当するかは以下の条件に照らし合わせて見ることはできる。

「継続した期間で安定した収入が得られる」

「儲かる可能性がある」

「相当な時間を費やしている」

「職業として認知されている」

一般的に、趣味などでネットオークションやフリマをやっている場合。

そこで得た収入は、基本的には雑所得。

ただし、ハンドメイド作品や転売目的で購入した商品を販売した場合は、事業所得となる可能性がある。

支出した材料費や仕入れ代、その他経費を除いて、20万円を超えると確定申告が必要となるが、こうしたケースでは、事業の規模などによっては、事業所得になる可能性も出てくる。

このあたりは、税務署の判断になる場合は多い。

あなたの場合は、どちらの所得になるのか税務署や税理士などに相談して見るのが確実だ。

2.所得控除を引いて、「税金が課税される所得金額」を求めよう

2−1.税金が課税される所得金額を求める

上で所得金額を求めたら、今度は税率を掛ける課税金額を求める。

所得金額から所得控除を差し引いた金額に税率を掛けて税額を求めるのである。

確定申告書には「課税される所得金額」と記載がされている。

「課税される所得金額=所得金額-所得控除」

「所得控除」とは、養っている家族の扶養控除、一年間でかかった医療費控除、その他生命保険や地震保険の支払い控除など。

個々の人ごとに生活に必要なお金を考慮するために設けられている控除だ。

あなたも、本業の会社で年に1回書類を提出しているに違いない。

上記の支出については所得税の計算の途中で所得金額から差し引かれる。

各種控除以外に、最低でも申告するあなた自身の控除である基礎控除が38万円がある。

それ以外の所得控除は、計算して控除額を求めなければならない。

そのため所得税の金額をとりあえず計算する場合は、所得控除を38万円として計算してもよいだろう。

2−2.所得税の金額を計算する

次に課税される所得金額に応じた税率をかけ所得税額を割り出す。

「所得税額=課税される所得金額×所得税の税率」

日本では、累進課税制度と言う方法を採用している。

累進課税制度は、所得が高くなるにしたがって税率が高くなっていく制度。

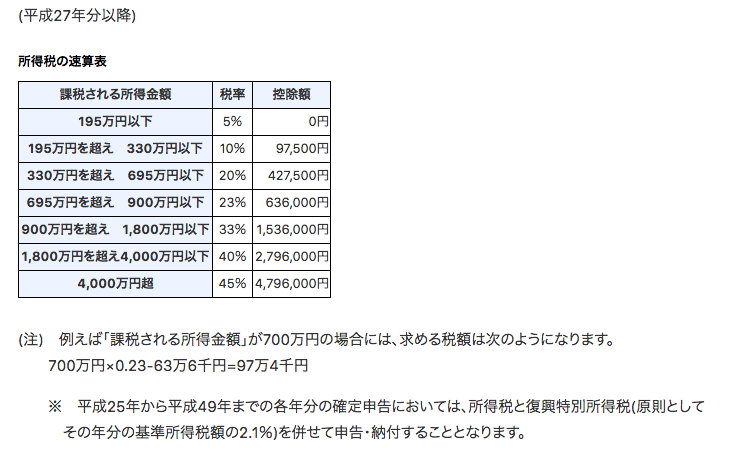

平成27年以降では、5%から45%の7段に分かれている。

所得税の金額を簡単に計算できる速算表が下記の通りだ。

詳しくは国税庁ホームページで確認して欲しい。

なお住宅ローンの借入金に対する控除(借入金控除)や政党などへの寄付金がある場合(税額控除)は、所得税の金額から直接控除することができる。

また、東日本大震災からの復興を図るため、平成49年まで所得税額の2.1パーセントが復興特別所得税として加算される。

「納付金額=所得税の金額-税額控除+復興特別所得税」

毎月、あなたの給料から差し引かれている所得税は、税金の前払いだ。

確定申告で支払う金額は、上記で計算した金額と毎月差し引かれている所得税の金額の差額と言うことになる。

支払う所得税の金額が大きくなると、支払う段になってお金を用意することが困難になることもある。

そんなことにならないよう、儲けたお金は全部使ってしまってはいけない。

定期的に所得税の金額を計算して確保しておくようにしよう。

もちろん差し引かれている所得税の金額の方が大きい場合は還付される。

ただ、これは赤字になっている場合なので、基本的に考える必要はないだろう。

3.さいごに

今回は、副業を始めたら自分で計算して支払わなければならない税金について簡単に説明した。

あなたは副業で成功して多くのお金を稼げるようになる。

それまでに、しっかり税金の知識を身につけて、誠実にビジネスに打ち込むようにしよう。

日本は法治国家であり、税金を収めるのは国民の義務である。

それにもし、税金を納めない状況が続いていると税務調査が入ってとんでもない額の罰則金を払わされることもある。

マイナンバー制度によって、この可能性は一層高くなった。

また場合によっては本業の会社にバレるリスクも高いことを知っておく必要がある。

詳しくは サラリーマンの副業が会社にバレる4つの理由。 を参照して欲しい。

実は私の周りでも副業である程度稼げるようになってから税金のことを知り、後から大変なことになってしまった人も結構いたりする。

だから、この税金の知識は、面倒だと思ってもおろそかにせずしっかり勉強した方が良いのだ。

次は「サラリーマンが副業をしていて確定申告をしないとどうなるの?」について書いてみよう。

の始め方。-150x150.jpg)